1ère déclaration d'auto-entrepreneur : quand et comment faire

Vous venez de vous lancer et vous souhaitez savoir quand déclarer votre activité ? Revue en détail sur le sujet.

D’abord enregistrer votre micro-entreprise ou auto-entreprise (c’est la même chose). Vous ne pourrez le faire qu’après avoir reçu votre numéro de Siret. Ensuite les choses vont dépendre de la périodicité retenue.

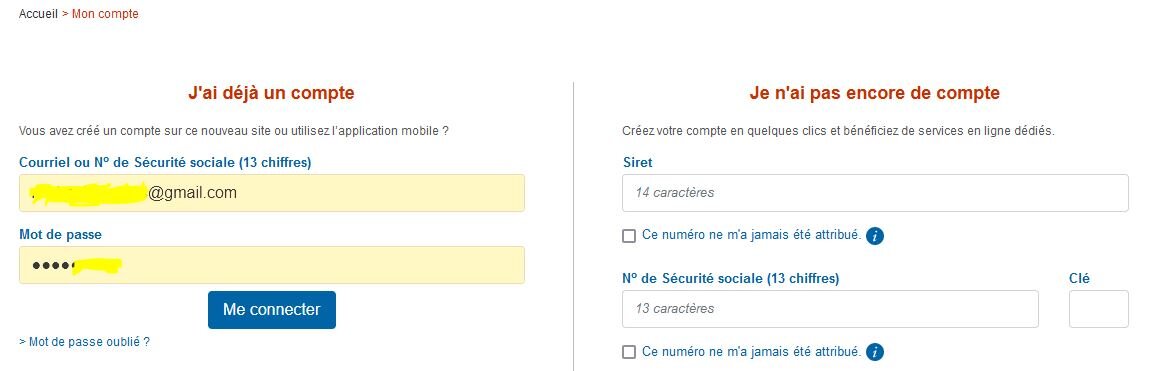

Création et déclaration se feront obligatoirement sur le site web de l’URSSAF à l’adresse suivante : https://www.autoentrepreneur.urssaf.fr/portail/accueil.html

Avant de démarrer, petite explication car il est important, je pense, de comprendre la philosophie. En tant qu’entrepreneur, c’est à vous de payer désormais vos cotisations sociales. Et ces cotisations sont en fonction du revenu déclaré.

Attention, ne confondez pas cotisations (ou DSI pour déclaration sociale des indépendants), impôts sur le revenu, impôts sur les sociétés et Cotisation Foncière des Entreprise (CFE) (pour connaître tout le vocabulaire de l’entrepreneur, c’est ici “Le lexique ultime de l'entrepreneur”).

Pour schématiser : déclarer votre revenu et payer les cotisations associées, c’est ce qui vous permettra de faire valoir vos droits à la retraite et à la sécurité sociale.

Le reste (impôts sur le revenu, les sociétés et CFE) restera exigible par l’administration fiscale. Bref, ne vous dîtes pas qu’il n’y a plus rien à payer.

Si vous êtes salarié et auto-entrepreneur en parallèle, vos revenus tirés de cette dernière activité ne sont pas à déclarer auprès de votre employeur mais uniquement auprès de l’URSSAF.

Sommaire

Sommaire

Comment calculer son chiffre d’affaires en tant qu’auto-entrepreneur ?

En tant qu’auto-entrepreneur, il faut faire la somme de tous les montants encaissés sur la période cible.

Exemple : vous avez émis une facture au mois de février mais le client ne vous a réglé qu’au mois de mars. Il ne s’agissait que de votre seule activité sur toute la période. Ainsi, vous mettrez donc 0 pour le mois de février et le montant correspondant à la somme versée au mois de mars le 31 mars lors de votre déclaration (ou au 30 avril, si vous êtes sur une déclaration trimestrielle).

Attention : vous ne devez rien déduire. C’est l’inconvénient de ce statut. Des achats professionnels comme l’acquisition d’un ordinateur, de repas professionnels pris avec un client ne peuvent être pris en compte par votre structure.

En revanche, si vous pensez créer une structure comme une SAS ou une SARL à court terme, je vous invite à garder les factures afin que vous puissiez être remboursé par votre future société. Les détails de ce type d’opérations sont à étudier auprès de son expert-comptable.

1ère déclaration de chiffre d’affaires en tant qu’auto-entrepreneur

Si vous choisissez la période mensuelle

Déclaration auto-entrepreneur mensuelle : chiffre d’affaires perçu (ou encaissé) au cours du mois de début d’activité et des trois mois suivants.

Exemple, si vous avez démarré en janvier, votre première déclaration est à faire en mai. Et sera exigible à la date du 31 mai.

Explication : janvier : début d’activité. Février, mars et avril sont les trois mois suivants. Tout ceci pour une déclaration au mois de mai.

À titre personnel, c’est celle que je recommande.

On peut trouver pénible d’avoir à revenir tous les mois pour faire sa déclaration mais, en ce qui me concerne, je pense qu’il l’est davantage d’avoir à se souvenir de toute la procédure si la période était plus longue.

D’autant que période plus longue signifie (chez moi), plus de chances d’oublier de faire ma déclaration.

De plus, si vous êtes à Pôle Emploi, vous aurez besoin d’un justificatif.

Pour les déclarations suivantes : l’échéance est la dernière date du jour du mois.

Si vous choisissez la période trimestrielle

Déclaration auto-entrepreneur trimestrielle : chiffre d’affaires perçu (ou encaissé) au cours du trimestre de début d’activité et du trimestre suivant.

Exemple, si vous avez démarré en janvier, votre première déclaration est à faire en juin. Et sera exigible à la date du 30 juin.

Explication : janvier : début d’activité. Mars marquera la fin du dernier trimestre de ce début d’activité.

Pour les déclarations suivantes : Ici, pas le choix, vous avez un calendrier à respecter pour les déclarations trimestrielles. Il est le suivant :

30 avril (CA réalisé en janvier, février et mars),

31 juillet (CA réalisé en avril, mai et juin),

31 octobre (CA réalisé en juillet, août et septembre),

31 janvier (CA réalisé en octobre, novembre et décembre).

Comment remplir la déclaration du chiffre d’affaires ?

Indiquez votre chiffre d’affaires selon votre ou vos activités. Pour information :

La ligne chiffre d’affaires et autres prestations de services concerne les activités suivantes : les métiers de conseil tels que consultant mais aussi liés à de la prestation intellectuelle comme designer, développeur, formateur etc.

La ligne chiffre d’affaires des prestations de services commerciales ou artisanales concerne les activités suivantes : activité du BTP, apporteurs d’affaires, livreurs etc.

La ligne chiffre d’affaires des ventes de marchandises : tout ce qui est lié à de l’achat-revente mais aussi restauration sur place, les prestations d’hébergement et les meublés de tourisme classées.

Pour savoir comment rédiger correctement une facture, cet article dédié : “Les 9 mentions obligatoires d'une facture (avec et sans TVA)”

Qu’est-ce qu’il se passe en cas de retard (ou d’absence) de déclaration ?

Pour chaque déclaration manquante ou en retard, une pénalité de 52€ est applicable.

Et celle-ci même dans l’hypothèse d’une absence de cotisation.

D’où peut-être en cas d’activité « morte » ou en stand-by d’envisager une suspension de votre activité d’auto-entrepreneur.

Conclusion

À titre personnel et de mon expérience passée, je vous invite à considérer cette étape de micro-entreprise comme, uniquement, une étape de transition.

Si ce statut d’auto-entrepreneur est en complément d’un emploi salarié, très bien. Si vous souhaitez, en revanche, devenir entrepreneur, les choses deviennent alors différentes. Ce statut doit être là uniquement pour tester un « business model ».

Vous verrez qu’avez le temps ce statut est très limitant dans l’objectif de monter un business. Donc mon conseil, si vous êtes sur une affaire rentable, restez-y environ 6 mois. Ensuite, étudiez la création d’une entreprise (SAS ou SARL pour les statuts les plus courants).

Pour rappel, ou information : le statut d’auto-entreprise a été conçu pour les salariés qui cumulaient une activité…

Pour compléter cet article

En besoin de développer votre clientèle ? Alors venez vite vous inscrire à l’une de nos réunions de notre réseau d’affaires.